ファクタリングと電子記録債権は、企業の資金調達手段として重要な役割を果たしていますが、その仕組みや特徴には明確な相違点があります。まず、ファクタリングとは、売掛金を専門業者に譲渡することで、即座に資金を得る方法です。一方で、電子記録債権は、電子的に記録された債権を用いて、取引の透明性や効率性を高める新しい形態の債権です。これらの手法は、少なからず企業の資金繰りに影響を与えるため、その特性を十分に理解することが重要です。

ファクタリングは、主に短期的な資金調達を目的としており、取引先からの売掛金を早期に現金化することで、企業のキャッシュフローを改善します。そのため、主に中小企業やスタートアップ企業にとっては、迅速な資金供給が期待できる手段として人気があります。一方、電子記録債権は、債権取引のデジタル化を進めることで、安全性と効率性の向上を狙っています。このように、両者はその目的やプロセスが異なるため、企業は自社の状況に応じた選択が求められます。

このような相違点を踏まえると、ファクタリングと電子記録債権のどちらが自社にとって最適な資金調達手段なのかを見極めることが肝要です。それぞれのメリットやデメリットを理解し、適切に活用することで、企業はより健全な財務基盤を築くことが可能となります。さらに深く知りたい方は、ぜひ本文をお読み進めください。

Contents

ファクタリングと電子記録債権の違いを理解するための基礎知識

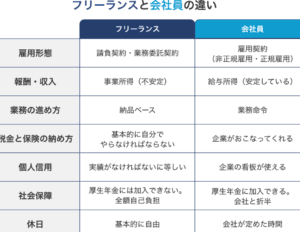

ファクタリングと電子記録債権は、企業の資金調達やキャッシュフロー管理において重要な役割を果たす仕組みですが、それぞれ異なる特性と機能を持っています。ここでは、これらの用語の定義、主な相違点、そして比較表を通じて理解を深めます。

ファクタリングとは、企業が売掛金を専門のファクタリング会社に譲渡し、その対価として即時に現金を受け取る手法です。企業は迅速に資金調達が可能となり、また売掛金の管理を外部に委託することで、効率化できます。

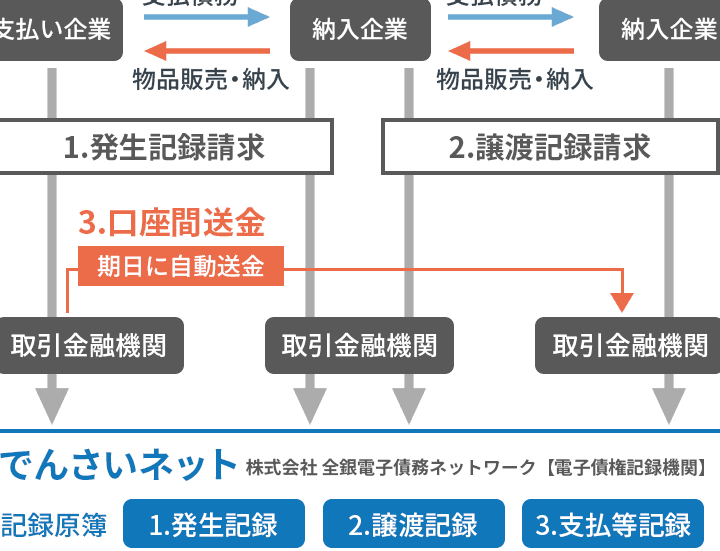

電子記録債権は、電子的に記録された債権のことで、主に電子データで管理されます。この債権は、紙の証書などを必要とせず、迅速かつ安全に取引が行えるメリットがあります。日本では、電子記録債権法に基づき、法的効力も認められています。

### 用語の定義

1. ファクタリング

– 売掛金を第三者に譲渡し、早期に資金を得る手法。

2. 電子記録債権

– 電子的に管理される債権で、紙媒体の必要がない。

### ファクタリングと電子記録債権の主な相違点

- 手続きの透明性: ファクタリングは、売掛金の譲渡契約を通じて行われます。一方、電子記録債権は、電子的なシステムにより管理されるため、取引履歴の追跡が容易です。

- 資金調達の方法: ファクタリングでは、譲渡した売掛金の額面から手数料を差し引いた金額を受け取りますが、電子記録債権は、債権の売却に伴う仲介手数料が必要ない場合もあります。

- リスク分散: ファクタリングの場合、売掛先が倒産した場合、ファクタリング会社がそのリスクを負うことになります。しかし、電子記録債権は、取引先が倒産しても、債権の確認が容易であるため、リスクの把握がしやすいです。

### 利用シーンの違い

- ファクタリングの利用シーン

– 短期的な資金繰りが必要なとき

– 売掛金の回収が難しい場合

- 電子記録債権の利用シーン

– 新しいビジネスモデルを採用する企業

– キャッシュフローの透明性を確保したい場合

### 比較表

ファクタリングと電子記録債権の比較表

| 項目 | ファクタリング | 電子記録債権 |

|---|---|---|

| 資金調達スピード | 迅速 | 迅速 |

| 手数料 | 高め | 低めまたはなし |

| リスク負担 | ファクタリング会社が負担 | 債権者自身が負担 |

| 取引の透明性 | 契約書に依存 | 電子的な管理により高い |

| 債権の形態 | 伝統的な債権 | 電子記録債権 |

| 法的効力 | 契約に基づく | 法律に基づく |

| 利用可能な業種 | 全業種 | 全業種、特にデジタル系 |

| 複雑さ | 比較的複雑 | シンプル |

| 情報管理 | 手動管理が多い | 自動管理 |

| 導入コスト | 中程度 | 低コスト |

民法 債権編#13 「保証人と連帯保証人の違い」解説 【行政書士試験対策】

【これでカンペキ!】新入行員史上1番難しい「手形」について解説します!!!!

電子手形とファクタリングの違いは何ですか?

電子手形とファクタリングの相違点について説明します。

まず、電子手形は、企業が取引先に対して発行するもので、将来的に支払われる約束をデジタルで表現したものです。これにより、書面での手続きが不要になり、効率的な取引が可能になります。

一方、ファクタリングは、企業が未回収の売掛金をファクタリング会社に売却し、即座に資金を得る手法です。これにより、企業はキャッシュフローを改善し、運転資金を確保することができます。

要するに、電子手形は取引の支払い手段として機能するのに対し、ファクタリングは資金調達の手段として利用される点が大きな違いです。

ファクタリングと電子債権(でんさい)の違いは何ですか?

ファクタリングと電子債権(でんさい)の相違点について説明します。

まず、ファクタリングは、企業が売掛金を専門のファクタリング会社に譲渡し、即時に資金を受け取る仕組みです。このプロセスでは、通常、企業はその売掛金の一部を手数料として支払う必要があります。ファクタリングの主な目的は、資金繰りの改善やキャッシュフローの安定化です。

一方、電子債権(でんさい)は、電子的に管理される債権であり、売掛金の支払いや受取をデジタルで行います。これにより、取引の透明性や迅速性が向上し、手続きの効率化が図られます。電子債権は、特に複数の取引先とのやり取りが多い企業にとってメリットがあります。

以上のように、ファクタリングは資金調達の手段であり、電子債権は債権管理のためのシステムです。このため、両者の目的や使用方法は異なりますが、共に企業の資金運営において重要な役割を果たします。

電債ファクタリングとはどのようなものですか?

電債ファクタリングとは、企業が未回収の売掛金をファクタリング会社に売却することで、早期に資金調達を行う手法です。このプロセスにおいて、企業は商品の販売やサービスの提供によって得られた売掛金を現金化することができます。

電債ファクタリングは、一般的なファクタリングと似ていますが、いくつかの相違点があります。まず、一つ目の相違点は、電債ファクタリングは主に電子債権に特化している点です。つまり、企業がデジタル取引を通じて発生した売掛金に焦点を当てているため、迅速な決済が可能です。

二つ目の相違点は、融資条件の柔軟性です。通常の銀行融資では、厳しい審査基準がありますが、電債ファクタリングでは、取引先の信用状況や取引履歴に基づいて、より簡潔な審査が行われることが多いです。

最後に、手数料の面でも相違点があります。電債ファクタリングでは、一般的に明確で透明な手数料体系が採用されており、事前にコストを把握しやすいのが特徴です。

このように、電債ファクタリングは、デジタル時代に対応した新しい資金調達手法として、多くの企業に利用されています。

電子記録債権のデメリットは何ですか?

電子記録債権にはいくつかのデメリットがあります。以下にその主な点を挙げます。

1. 法的な不確実性: 電子記録債権は、従来の債権と比べて法的な位置づけが不明瞭な場合があります。特に、債権譲渡や担保の設定に関する法律が整備されていない地域では、予期せぬトラブルが生じる可能性があります。

2. システム依存性: 電子記録債権は、特定のシステムやプラットフォームに依存しています。そのため、システムがダウンしたり、セキュリティが侵害された場合、債権の管理や換金に大きな影響を与えることがあります。

3. コスト負担: 電子記録債権の導入には初期投資や運用コストがかかります。特に、中小企業にとっては、このコストが負担となる場合があります。

4. 利用者の理解不足: 電子記録に関する知識や理解が不足している利用者が多いです。このため、取引相手との間で誤解が生じたり、適切に利用できないことがあります。

以上のように、電子記録債権にはいくつかのデメリットが存在し、それらを理解したうえで利用することが重要です。

よくある質問

ファクタリングとは何ですか?

ファクタリングとは、企業が売上債権を第三者に売却し、即座に資金を得る手法です。これにより、キャッシュフローの改善や、取引先の信用リスクを軽減することが可能になります。

電子記録債権とはどのようなものですか?

電子記録債権とは、電子的な方法で記録された債権のことです。これは、従来の紙の債権と異なり、デジタルデータとして管理されるため、取引の透明性や効率性が向上します。また、譲渡や担保設定が容易に行える特徴があります。

ファクタリングと電子記録債権の主な違いは何ですか?

ファクタリングと電子記録債権の主な違いは、資金調達の方法とリスクの負担にあります。ファクタリングは、売掛金を第三者に売却して即座に資金を得るプロセスであり、リスクは通常ファクタリング会社が負います。一方、電子記録債権は、債権をデジタル化し、取引の透明性を高める手段ですが、リスクは債権者がそのまま保有します。

ファクタリングを利用するメリットは何ですか?

ファクタリングを利用するメリットは、主に以下の相違点にあります。まず、通常の融資と比べて迅速な資金調達が可能です。また、売掛金を早期に現金化できるため、キャッシュフローの改善につながります。さらに、債務の負担がないため、企業の財務健全性を維持しやすくなります。

電子記録債権の活用方法はどのようになりますか?

電子記録債権の活用方法は、主に迅速な取引の実現とコストの削減にあります。これにより、従来の紙ベースの契約に比べて透明性が向上し、債権の流動性が増すことが期待されます。また、デジタル化により管理が容易になり、情報の改ざんリスクも低減します。

ファクタリングと電子記録債権の違いは、資金調達手法の選択において重要な要素です。ファクタリングは売掛金を即時に現金化できる方法ですが、一方で電子記録債権は流動性の高い債権を管理する手段として利用されます。

これらの仕組みを理解することで、企業は自身のニーズに適した資金調達手段を選択することが可能になります。それぞれのメリットとデメリットを把握することが鍵です。